商业养老保障“新力军”①|增额终身寿险崭露头角与养老年金成养老市场“两大

作者:柳暮雪 栏目:新闻 来源:东方财富 发布时间:2022-10-13 15:27 阅读量:7767

目前,中国已初步建立起包括基本养老保险,企业和职业年金,个人商业养老保险在内的三支柱养老保险体系目前,三支柱养老体系发展不平衡,尤其是第三支柱尚未发展起来

不过,有利于养老金发展的政策正在逐步出台今年4月,国务院办公厅正式发布《关于促进个人养老金发展的意见》,正式提出个人养老金制度参与者可以利用个人养老基金账户内的资金,自主选择包括商业养老保险在内的商业养老金融产品当达到领取年龄或符合国家规定的条件时,参保人员可以在固定的时间,固定的金额领取个人养老金

伴随着我国加速步入老龄化社会,作为第三支柱的重要组成部分,商业养老保险等金融产品的规范发展迫在眉睫。

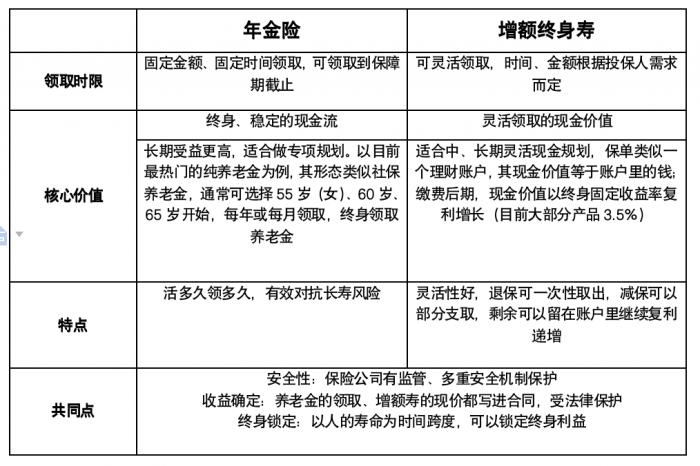

金融机构也纷纷布局并积极推出针对老年人的商业金融产品以保险业务为例由于2019年预定利率为4.025%的年金保险被叫停,养老年金的增值吸引力大不如前具有灵活退保,稳定增值优势的终身寿险开始崭露头角,并有可能在近几年与养老年金并驾齐驱

业内人士指出,作为一种相对较新的产品,终身寿险增加的金额无法同时满足保障+储蓄的养老需求由于重储蓄轻保障的特点,该产品为被保险人提供的死亡风险保险金额相对较低因此,需要配备一些额外的健康保险产品来解决老年人疾病的医疗赔偿问题有条件的消费者还可以匹配专项养老年金产品,解决专项养老和养老服务需求

第三支柱加快发展,商业养老保险面临风口。

目前,我国已初步建立起包括基本养老,企业年金和个人商业养老保险在内的三支柱养老保障体系。

可是,中国三支柱养老体系的发展并不平衡数据显示,到2021年末,第一,第二,第三支柱规模分别为6.4万亿元,4.4万亿元,0.7万亿元,占比分别为55.6%,38.1%,6.3%

数据显示,第一支柱基本养老保险参保人数超过10亿,覆盖面广,但个人保障低,第二支柱企业年金和职业年金参保人数只有7200万,覆盖率低,伴随着我国加速步入老龄化社会,商业养老保险等金融产品作为第三支柱的重要组成部分,亟待规范发展。

今年4月,国务院办公厅正式发布《关于促进个人养老金发展的意见》,正式提出个人养老金制度通过设立个人养老金账户,参与者可以自由投资养老金账户资金,购买银行理财,储蓄存款,商业养老保险,公募基金等合格的养老金融产品,并享受政府给予的特定税收优惠政策

在业内人士看来,《意见》的实施有力推动了以商业养老金融为抓手的我国第三支柱养老保障体系的发展特别是在商业养老保险和专属商业养老保险方面,借助今年2月发布的《关于扩大专属商业养老保险试点范围的通知》,专属商业养老保险+养老金账户成为商业养老保险机构新的增长点和新的业务发展窗口

与一般商业养老保险相比,专属商业养老保险通过在年龄,积累年限,领取年限,退保规则等方面做出限制性要求,强化产品的长期属性,服务于有养老需求的专属群体。

与专属的商业养老保险相比,市场上的商业养老保险有其自身的优势尤其是最近几年来,为适应现代家庭财富规划的需要,开发了许多灵活稳健增值的创新产品,受到了众多消费者的追捧

以终身寿险为例自2019年预定利率4.025%的年金保险被监管正式叫停后,增额型终身寿险以灵活退保,稳健增值的特点在商业养老保险市场崭露头角,逐渐成为与养老金并驾齐驱的养老保险市场两大金刚

海通国际研报显示,上市险企中国人寿,中国平安,中国太保,新华人寿,PICC 2022年二季度净利润同比增长12.1%,较一季度的—36.4%有明显改善主要原因在于负债端保费增速的明显改善,特别是以增加的终身寿险为代表的长期储蓄业务的快速增长,带动了新单保费的明显回升

其他统计数据也显示,终身寿险的保费收入在寿险公司中的比重越来越大统计显示,在2020年发布财报的76家寿险公司中,约有30家保险公司的原保险保费收入排名前五的保险产品,全寿险的数字有所上升

增加寿命正在出现,与养老同步。

惠保险经纪产品中心总经理兼首席保险产品官告诉记者,增加的终身寿险在一定程度上可以满足客户的保障需求,因此得到保险市场的认可目前终身寿险增加的金额占储蓄型保险的一半以上

北美精算师,蜗牛保险经纪联合创始人李志伟也告诉记者,目前商业养老保险主要是传统的养老年金和增加的终身寿险从市场份额来看,由于大部分用户并没有把增加的终身寿险作为商业养老保险的重要组成部分,因此增加的终身寿险在市场上可能占比不高

但从2020年左右开始,伴随着有效保额增长率的长期锁定,高度的灵活性和安全性,以及定向传承等功能的实现,增量型终身寿险逐渐成为养老保险市场的生力军。

根据消息显示,增加的终身寿险是以死亡为给付条件的终身寿险在产品保障期内,寿险金额将按固定利率复利递增,直至被保险人身故在保障期内,投保人可以通过保险减额灵活领取现金价值,使保单具有一定的理财特性,符合现代财富规划的需求

比如,一个30岁的男人投保了一份增加的终身寿险,他可以在48岁时收到一笔钱,供他刚成年的孩子交大学学费,账户里的剩余金额可以复利继续增长男方到了60岁,可以通过减额保险再领取一笔钱作为自己的养老金,剩余的现金价值会继续稳步增加

也就是说,保单持有时间越长,保额越高,保单的现金价值也就越高早期现金价值会迅速增加被保险人可以通过减保的方式提取现金价值作为教育金和结婚金,剩余的现金价值将继续稳步增加被保险人退休时,可以通过减保的方式提取一部分钱作为养老金,直到被保险人身故此外,有些政策还具有继承功能

记者对比市面上常见的几种养老保险发现,与传统的养老年金相比,增额终身寿险的现金价值在保单的前6年有明显增长,第7年基本达到超过所交保费的水平但在同等保险条件下,传统年金保险的现金价值要到第10年后才能慢慢回本,速度慢

快速的现金增值时间,给了增加的终身寿险可以被持有人灵活减少和提前支取的前提,使得该产品具有一定的灵活理财特性事实上,市场上除了大部分产品保额有3.5%的增长外,还有少数产品保额有3.8%的增长举个例子,如果一个人对自己的生活很满意,他的寿险金额每年会以3.8%的复利增长,他的现金价值也会以3.5%的复利增长以30岁女性为例,交20年,一年2万她50岁时的现金价值将达到58.2万元,90岁时的现金价值为230.4万元,是累计保费的5.75倍

纵观市场上金额越来越大的终身寿险,大部分产品在外形上都大同小异不同产品的差异在于保险公司的品牌,当前价格曲线,返还速度,增值服务,保存规则等

对于有一定综合养老需求的消费者,业内人士还是建议,在购买额外的终身寿险之前,先考虑自己的基本健康险如医疗保险是否齐全消费者还是需要遵循先保障,后储蓄的原则,再考虑储蓄和理财的进一步财富规划需求

但在储蓄类产品中,由于增额终身寿险本身的封闭循环,在提前领取减额保时,可能会对减额保的比例有所限制,仅考虑增额终身寿险无法满足养老阶段的刚性资金需求正因如此,如果消费者考虑到养老的现金流需求和更好的养老生活质量,也可以考虑专项养老产品,或者养老加增额终身寿险的产品组合

具体来说,消费者可以根据保险期限,领取金额,保障领取和配套养老服务来选择适合自己的养老年金产品。

王银建议,注重黄金养老期生活品质的消费者,可以选择有保险期限的定期养老年金产品这些产品在每年缴纳的定期养老年金之外,还会在到期日为客户支付10倍的基本保额,保障黄金养老期的生活质量

但如果想获得终身现金流,建议选择终身保险期的养老产品,这样可以终身定期领取保险金,缴费条款写入保单,缴费有保障。

王银建议,如果你想抵御通货膨胀,你应该考虑增加养老金产品基本保险金额可以在生效日期后每年增加一定比例活得越久,领取的金额越高

记者注意到,目前市场上的部分养老产品和增额终身寿险还配备了养老社区增值服务,专业康复护理服务,代际保险传承等特色功能比如金英的年养老保险A段,为有条件的居住和长期养老社区提供增值服务,金英威增量型终身寿险提供交替保险,二次被保险人,专业居家护理等增值服务在这些服务的加持下,产品可以更好地满足部分老年群体对更高生活品质的需求

不仅要解决钱从哪里来的问题,还要解决如何养老的问题保险+健康养老服务可以将保险产品的支付功能与养老机构的养老服务有效结合,解决住,吃,医,康复,护理,娱乐,出行等问题在养老阶段为消费者服务,从而更好地满足新时代对医疗保健的新需求有条件的消费者也可以考虑

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

新闻摘选