业绩大变脸!400亿疫苗巨头利润预降超6成原因披露

作者:竹隐 栏目:财经 来源:东方财富 发布时间:2022-07-25 13:37 阅读量:10851

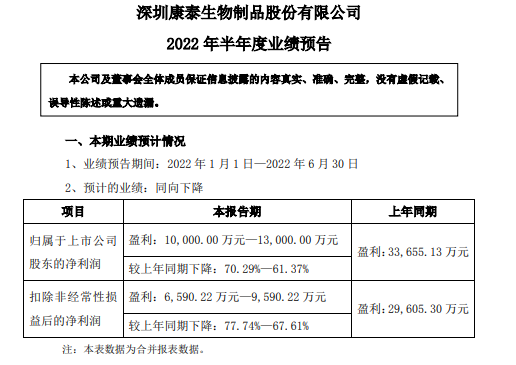

7月24日晚间,康泰生物披露2022年上半年业绩预告显示,公司预计报告期内实现归属于净利润约1—1.3亿元,同比下降70.29%—61.37%。

至于业绩变动的原因,康泰生物表示,主要是新冠肺炎灭活疫苗相关资产减值及三期临床费用支出。

25日,康泰生物一度跌逾9%,至34.44元/股截至记者发稿时,跌幅收窄至6%左右,公司最新市值为403亿元

预减净利润超60%

以疫苗起家的康泰生物是华南首家上市疫苗企业其主要产品包括重组乙肝疫苗,B型流感嗜血杆菌结合疫苗,无细胞百白破B型结合疫苗,23价肺炎球菌多糖疫苗等公司自主研发的新冠肺炎灭活疫苗于2021年5月获批应急使用,进口腺病毒载体新冠肺炎疫苗正在我国积极推进临床注册,生产和商品化

今年上半年,公司主要产品四联疫苗销售收入较去年同期增长约60.13%,乙肝疫苗销售收入较去年同期增长约20.76%公司新上市产品13价肺炎球菌多糖结合疫苗逐渐放量预计2022年上半年公司将实现营业收入18.28亿元,同比增长73.72%但报告期内预计归属于上市公司股东的净利润较去年同期下降70.29—61.37%,主要原因是新冠肺炎灭活疫苗相关资产减值及三期临床费用支出

康泰表示,二季度以来,国内外新冠肺炎疫苗接种环境发生较大变化,新冠肺炎疫苗需求快速下降,新冠肺炎疫苗销量快速下降该公司的新冠肺炎灭活疫苗在海外仍处于三期临床阶段由于俄罗斯—乌克兰冲突的影响,乌克兰III期临床数据的公布推迟,后续销售不确定

因此,康泰生物对截至2022年3月末的新冠肺炎疫苗相关库存商品,原料,自制半成品,新冠肺炎疫苗研发支出计提资产减值准备4.15亿元,此外,第二季度新冠肺炎灭活疫苗研发费用化,金额为1.4亿元,资产减值准备的计提和R&D支出的费用化使得利润总额减少了5.55亿元,考虑扣非影响,净利润减少了4.52亿元。

去年年报数据显示,康泰生物营业收入约36.5亿元,同比增长61.51%,净利润12.63亿元,同比增长86.01%今年一季度实现营业收入8.7亿元,同比增长214.6%,净利润和扣非净利润分别为2.74亿元和2.48亿元,同比增长987.71%和2763.78%

与去年一季度的业绩相比,康泰生物近一年来在二级市场的表现一直在下滑日前,康泰生物盘中最高触及221.90元/股当日,申银万国和东吴证券发布研究报告,呼吁买入此后,康泰生物持续下滑日前,已跌至38.2元/股,累计跌幅超过80%

疫苗在新冠肺炎的销售不景气。

从业绩预告中提到的资产减值来看,康泰生物新冠肺炎疫苗的销售情况并不好。

康泰生物2021年年报显示,自有生物制品库存从2020年的2043.82万剂增加到2021年的6781.12万剂,同比增长231.79%对于存货的明显增加,康泰生物在年报中表示,主要是由于报告期内在新冠肺炎生产疫苗所致

从存货来看,康泰生物2021年年报显示,公司存货期初账面价值为4.37亿元,其中2.05亿元为库存商品,但到了2021年末,公司存货账面价值激增至10.58亿元,库存商品账面价值也增至4.66亿元。

这也为今年上半年康泰生物疫苗资产大幅缩水埋下了伏笔。

在此之前,康泰生物已经在新冠肺炎疫苗领域进行了大量投资数据显示,康泰生物2021年研发投入7.38亿元,同比增长170%,营收占比20.22%,主要是新冠肺炎灭活疫苗三期临床研发投入较大,资本化率为52.03%2021年7月,公司完成发行可转换债券募集资金20亿元,全部投入新冠肺炎疫苗项目

事实上,今年一季度,从11家疫苗上市公司的R&D费用对比来看,超过一半的上市公司增加了R&D费用今年以来,新冠肺炎疫苗过剩的话题引起了市场的热议根据Airfinity Ltd的预测数据,2022年全球疫苗产量可能超过90亿剂,但到了2023年及以后,疫苗需求可能下降至每年约22亿至44亿剂

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

财经摘选